城建税率是多少

城建税率是多少

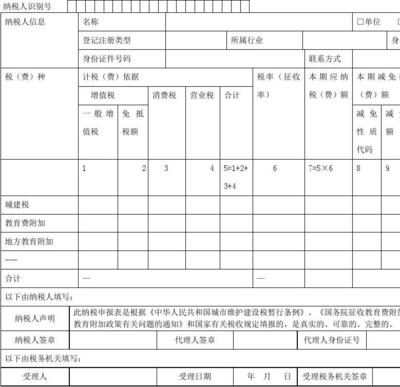

1、城建税税率根据纳税人所在地区不同,缴税比例也不同,纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或镇的,税率为1%。

2、城建税:(1)纳税人所在地在市区的,税率为7%。(2)纳税人所在地在县城、镇的税率为5%。(3)纳税人所在地不在市区、县城、县属镇的,税率为1%。(4)应纳税额=实际缴纳的“二税”税额之和×适用税率。

3、其中城建税及教育费附加税率是建立在三税的基础上的,城建税的税率分为1%、5%和7%三个档次,根据城镇规模大小划分。而教育附加税的税率统一为3%。在实际操作中,企业在缴纳增值税的时候会同时缴纳城建税及教育费附加税。

城建税税率是多少

1、城建税税率根据纳税人所在地区不同,缴税比例也不同,纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或镇的,悉咐税率为1%。

2、城市维护建设税的税率:市区的适用税率为7%;县城、建制镇的适用税率为5%;其他地区的适用税率为1%教育费附加:教育费附加的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额。附加率为3%。

3、城建税:(1)纳税人所在地在市区的,税率为7%。(2)纳税人所在地在县城、镇的税率为5%。(3)纳税人所在地不在市区、县城、县属镇的,税率为1%。(4)应纳税额=实际缴纳的“二税”税额之和×适用税率。

4、城市维护建设税:市区的适用税率为7%2.县城、建制镇的适用税率为5%3.其他地区的适用税率为1%教育费附加:教育费附加的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额。附加率为3%。

5、对于位于城市、县城、建制镇以外的纳税人,适用税率为1%。此外,城建税税率还根据纳税人所在地的不同,设置了不同的差别比例。具体来说: 大连市辖区内的纳税人,适用税率为5%。

6、纳税人所在地在市区的,税率为7%。纳税人所在地在县城、镇的,税率为5%。纳税人所在地不在市区、县城或镇的,税率为1%。城市维护建设税具体计算公式如下:应纳城建税=(实际缴纳的增值税+消费税)×7%(或5%、1%)。

城市维护建设税税率

城市维护建设税的税率:市区的适用税率为7%;县城、建制镇的适用税率为5%;其他地区的适用税率为1%教育费附加:教育费附加的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额。附加率为3%。

城建税税率根据纳税人所在地区不同,缴税比例也不同,纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或镇的,税率为1%。

适用税率的档次也不同。 纳税人所在地不在城市市区、县城、建制镇的,税率为1%。 纳税单位和个人缴纳城市维护建设税的适用税率,一律按其纳税所在地的规定税率执行。

%、5%等。《中华人民共和国税收征收管理法》规定,城市维护建设税包括有市区的适用税率为7%,县城、建制镇的适用税率为5%,其他地区的适用税率为1%。

附加税税率各是多少

1、附加税的税率具体如下:城市建设维护税的税率,纳税人所在地在市区的,税率为7%;纳税人所在地在县城、镇的税率为5%;纳税人所在地不在市区、县城、县属镇的,税率为1%。

2、纳税人所在地在县城、镇的税率为5%。(3)纳税人所在地不在市区、县城、县属镇的,税率为1%。教育费附加的税率为增值税税额与消费税税额的3%。地方教育费附加的税率为增值税税额与消费税税额的2%。

3、增值税的三个附加税分别是城市建设税、教育附加费、地方教育费附加三种。城建税:(1)纳税人所在地在市区的,税率为7%。(2)纳税人所在地在县城、镇的税率为5%。

4、纳税人所在地在县城、镇的,税率为5%;纳税人所在地不在市区、县城或镇的,税率为1%。

5、城市建设维护税的税率:(1)纳税人所在地在市区的,税率为7%。这里称的“市”是指国务院批准市建制的城市,“市区”是指省人民政府批准的市辖区(含市郊)的区域范围。(2)纳税人所在地在县城、镇的税率为5%。

原标题:城建税率是多少

图文报道

2021年全国城市GDP总量排名,中国城市gd2021年全国城市GDP总量排名,中国城市gdp排行一览 1、年全国GDP排名为:第一广东省,总量为124366亿元人民币;第二江苏省,总...

2021年全国城市GDP总量排名,中国城市gd2021年全国城市GDP总量排名,中国城市gdp排行一览 1、年全国GDP排名为:第一广东省,总量为124366亿元人民币;第二江苏省,总... 天津有哪些历史底蕴深厚的古建筑值得天津有哪些历史底蕴深厚的古建筑值得打卡? 原名天妃宫,俗称娘娘宫,历经多次重修,是天津市区zui古老的建筑群,也是中...

天津有哪些历史底蕴深厚的古建筑值得天津有哪些历史底蕴深厚的古建筑值得打卡? 原名天妃宫,俗称娘娘宫,历经多次重修,是天津市区zui古老的建筑群,也是中... 苏州高架桥不是按照高架速度行驶,就是苏州高架桥不是按照高架速度行驶,就是开的慢,低速行驶,会不会扣分? 匝道限速40实际开到60碰到交警会被口头警告,不会扣分...

苏州高架桥不是按照高架速度行驶,就是苏州高架桥不是按照高架速度行驶,就是开的慢,低速行驶,会不会扣分? 匝道限速40实际开到60碰到交警会被口头警告,不会扣分...